La légitimité de la dette et de son remboursement

Éclairés par le débat sur les justifications de l’endettement public, plongeons alors au cœur-même de l’actualité. Nous admettrons dans ce qui suit que l’État s’endette, comme c’est le cas aujourd’hui dans tous les pays développés. Quelles sont alors les frontières, les critères qui peuvent définir la légitimité de la dette contractée par l’État et de son remboursement ?

Benjamin Lemoine a lui-même souligné lors de son interview1 l’importance accordée aujourd’hui à la question de la légitimité du remboursement de la dette publique d’un État : « Déjà à l’époque, un article d’Henri Sterdyniak et Jérôme Creel2 confirmait l’évolution [du débat Faut-il réduire la dette publique ?. ] Ce débat est un débat qu’il faut dater mais aujourd’hui le débat porte plus sur les questions : est-il légitime de payer l’intégralité des dettes contractées par l’État ? Faut-il rembourser la dette financière en priorité par rapport aux dépenses sociales de l’État ? Le débat porte aujourd’hui sur le fait de la rembourser ou non, de continuer à emprunter aux marchés financiers privés, etc. ce qui n’est pas exactement la même chose que le débat sur la réduction de la dette comme priorité politique. Ce débat est arrivé avec la Grèce et est bien un autre état du débat. »

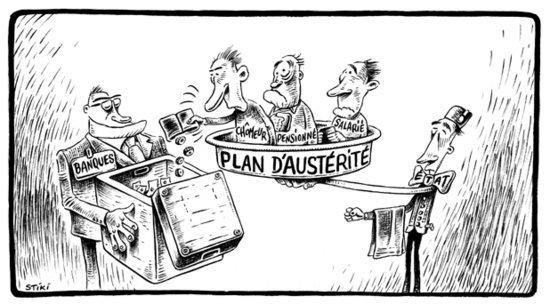

Depuis 2010 bon nombre d’États européens, frappés de plein fouet par la crise, se sont fixés comme objectif la réduction de leur dette publique. Les médias ne cessent de rappeler les seuils critiques atteints par la dette publique de certains pays de l’Union Européenne alors que celle-ci demande à ses États membres, au travers d’efforts parfois colossaux, une réduction des dépenses publiques qui permettrait de diminuer le poids de la dette.

Face à ses décisions européennes, des pays proposent une alternative concernant leur dette publique : sa restructuration. La récente élection du parti politique grec Syriza et de son leader Aléxis Tsípras remet ainsi à jour ce questionnement qui devrait précéder celui des moyens de rembourser la dette : la dette publique de la Grèce est-elle légitime ? Les efforts d’austérité imposés aux citoyens grecs et devant permettre un remboursement de la dette publique nationale sont-ils légitimes ? La Grèce peut-elle justifier le non remboursement d’une partie considérée illégitime de sa dette publique ?

Ce débat sur la restructuration de la dette publique d’un État, d’abord considéré en Europe comme étant isolé au cas grec, tend à s’étendre. On constate en effet aujourd’hui que les modalités de diminution du problème de la dette publique passent plutôt par une action sur les emprunts, sur les contrats. Il s’agit alors bien de restructurer ou pas sa dette publique. Des mouvements se saisissent de cette nouvelle possibilité. On peut ainsi s’intéresser à la formation de commissions d’audit de la dette publique. Citons en exemple le Collectif pour un Audit Citoyen de la dette publique dont le récent audit de la dette publique de la France3 condamne plus de la moitié de celle-ci : selon cet audit, 59 % de la dette française serait illégitime.

Or l’Union Européenne semble demander coûte que coûte une réduction de la dette, et ce grâce à une diminution des dépenses publiques. Cet argument justifie des politiques d’austérité ayant un immense coût social. Dès lors l’argument européen doit être questionné. Le questionnement sur la légitimité de la dette est aujourd’hui nécessaire. Il a été rendu nécessaire par les politiques d’austérité extrêmes menées d’abord en Grèce, mais ensuite en Espagne, au Portugal et en Italie, et qui tendent à devenir un modèle pour le reste de l’Europe. Il paraît en effet logique, avant de se lancer dans des politiques socialement coûteuses et difficiles, de vérifier que la dette que l’on cherche à rembourser doit légitimement l’être. La question de la légitimité de la dette renvoie à la légitimité de politiques publiques restrictives d’austérité : une dette légitime justifierait ces politiques alors qu’une dette illégitime rendrait injustifiables ces politiques d’austérité, l’État faisant défaut à ses fonctions régaliennes. On comprend alors que la question de la légitimité de la dette publique d’un État ne peut se restreindre à une analyse économique, ce que confirme Cédric Durand, économiste à l’université Paris 13 et membre des Économistes Atterrés : « La dette n’est pas seulement une question économique et financière. La question de la dette est une question de relations de pouvoir, une question de culpabilité, une question de morale. De ce point de vue là la langue allemande, qui utilise le terme Schuld pour dire à la fois culpabilité et dette, est très révélatrice. »4

La légitimité de la dette publique pose non seulement des questions économiques, mais également et surtout des questions philosophiques sur le rôle de l’État, des questions géopolitiques sur les rapports entre les différents acteurs concernés (marchés financiers privés, États, citoyens, Union Européenne, etc.), des questions politiques sur les dégâts sociaux causés par l’exigence du paiement de la dette (augmentation de la pauvreté en Grèce et au Portugal par exemple).

Mais ne partons pas dans toutes les directions sans bouée de secours ! Afin d’éviter de perdre pied dans le vaste océan des questionnements sur la légitimité de la dette publique d’un État, rattachons ces différents questionnements à un ancre, une même idée, un même concept, un même mot : « légitime ». La pluralité des questionnements sur la légitimité de la dette peut en effet être balisée par la pluralité des définitions du mot « légitime » dans le cas de la dette publique d’un État. Dès lors, qu’est-ce qui définit la légitimité de la dette publique d’un État ?

Nous avancerons ici trois définitions possibles de la légitimité de la dette publique d’un État :

1. La conformité aux lois

La dette française est établie sur des contrats conformes au droit français et européen incontestables juridiquement.

Mais comment ferait alors la Grèce pour revendiquer juridiquement la restructuration de sa dette ? Cela est possible aujourd’hui. Il existe en effet une jurisprudence, avancée par certains auteurs en matière de droit international, qui permet de dénoncer et d’annuler une dette considérée juridiquement illégitime. C’est ce que l’on appelle la dette odieuse.

La dette odieuse a d’abord été définie par Alexander Sack en 1927 : « Si un pouvoir despotique contracte une dette non pas selon les besoins et les intérêts de l’État, mais pour fortifier son régime despotique, pour réprimer la population qui le combat, cette dette est odieuse pour la population de l’État entier. Cette dette n’est pas obligatoire pour la nation : c’est une dette de régime, dette personnelle du pouvoir qui l’a contractée ; par conséquent, elle tombe avec la chute de ce pouvoir. » Néanmoins, cette définition a été élargie par de nombreux auteurs ayant travaillé sur le sujet, ce qui a engendré de nombreuses redéfinitions de cette dette odieuse. Il est aisé d’imaginer à quel point la définition d’une dette odieuse peut être controversée, car elle cherche à justifier les frontières juridiques acceptant le non-remboursement d’une partie de la dette, considérée abusive. Le Centre for International Sustainable Development Law (CISDL) propose en 2003 la définition suivante : « Les dettes odieuses sont celles qui ont été contractées contre les intérêts de la population d’un État, sans son consentement et en toute connaissance de cause par les créanciers. » Cette définition rend la dette odieuse indépendante de la nature du régime et définit trois critères permettant de qualifier une dette d’odieuse : l’absence de consentement des citoyens, l’absence de bénéfice pour ces citoyens (les fonds ont été dépensés de façon contraire aux intérêts de la population) et la connaissance des intentions de l’emprunteur par les créanciers.

De nombreux États ont ainsi fait appel à la notion de dette odieuse pour justifier le non remboursement d’une dette contractée par des dictatures militaires, notamment en Amérique latine, aux Philippines et en Indonésie, en République démocratique du Congo suite à la chute de Mobutu, au Rwanda en 1994 suite au génocide rwandais ou plus récemment dans les régimes démocratiques succédant aux régimes de Moubarak en Égypte et de Ben Ali en Tunisie.

Aujourd’hui, de nombreuses voix s’élèvent en Europe pour dénoncer le caractère odieux des plans d’austérité imposés par le Fonds Monétaire International, la Banque Centrale Européenne et la Commission Européenne. Ces plans sont pour la plupart assortis de conditions qui violent la charte des Nations-Unies et notamment ses articles 55 et 565. Les audits réalisés par les collectifs nationaux précédemment cités cherchent notamment à délimiter la dette odieuse d’un État. C’est le cas du Collectif pour un Audit Citoyen de la dette publique (CAC), un collectif national regroupant des citoyens, des organisations syndicales et associatives, soutenus par plusieurs formations politiques.

2. La conformité à la raison et au bon sens

On fait appel à cette notion lorsqu’un pays s’endette au-delà de toute raison et de toute capacité à rembourser, pour toutes sortes de motifs. L’endettement atteint alors un niveau tel qu’il dépasse toute capacité de remboursement du point de vue de l’État. Du point de vue des prêteurs, ce stade de non-légitimité n’est atteint qu’au moment où le prêteur est lui-même en mesure de savoir que l’État ne pourra pas rembourser. À ce moment là, les taux d’intérêt explosent et on entre dans un cercle vicieux empêchant tout remboursement de la dette publique. C’est à partir de ce moment que la perte de légitimité de la dette est possible.

C’est le cas de la dette grecque qui, considérée non solvable par les marchés en 2008, a vu ses taux d’intérêt devenir exorbitants. Benjamin Lemoine nous relate cet épisode : « En 2008, les taux d’intérêt [grecs] ont avoisiné les 40%. Après cela, la Grèce a cessé d’émettre directement sur les marchés primaires et il y a eu des plans d’aide d’organisation publique pour palier le fait que la Grèce n’émettait plus sur les marchés. On a décidé d’arrêter précisément parce que les taux étaient totalement délirants. Il n’y avait plus de rationalité propre. » La dette publique brute grecque atteint ainsi en 2014 177,1% du PIB (selon Eurostat6) et n’est clairement plus remboursable par l’État grec sans aide extérieure.

3. La conformité à l’équité et à la justice

a. La question des intérêts

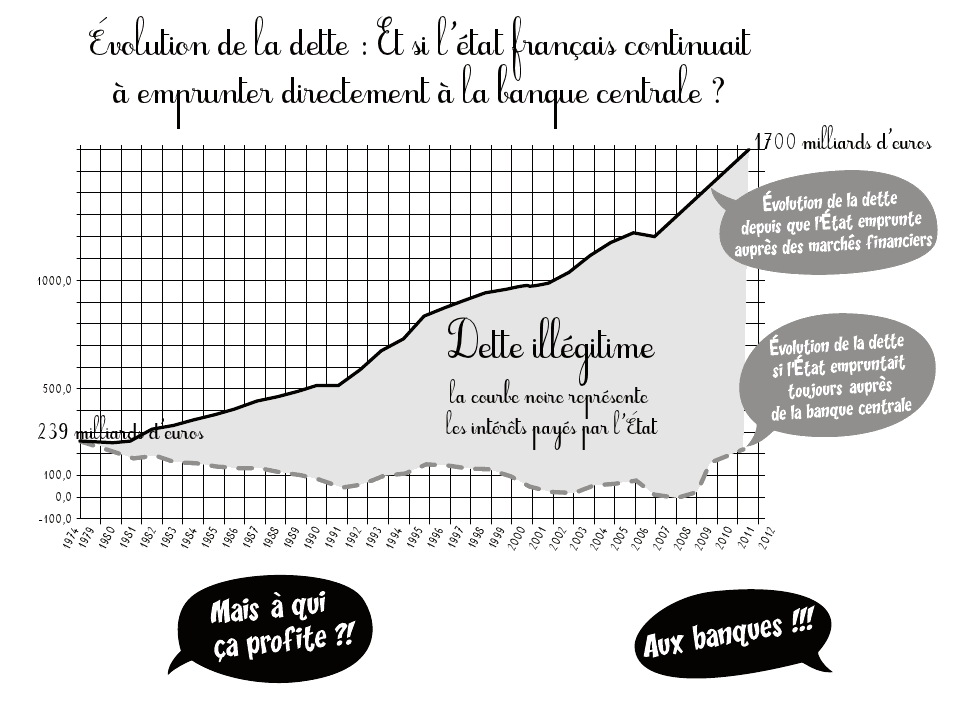

La diversité des débats auxquels renvoie l’équité du remboursement de la dette publique d’un État apparaît très clairement au travers des différentes discussions que suscite la charge d’intérêts sur la dette publique d’un État. Celles-ci remettent en question la légitimité de payer à des banques privées ou des investisseurs les intérêts suscités par la contraction de la dette publique de l’État. En effet, si l’Union Européenne demande aujourd’hui à ses États membres de diminuer leurs dépenses publiques, elle doit justifier cela par la croyance que les causes de la dette publique ne sont que budgétaires. « Sauf qu’on voit aujourd’hui qu’il y a une part de la dette qui n’est pas liée à cette dépense publique, mais au fait qu’on n’ait eu recours qu’à un financement de marché, y compris dans des périodes où il aurait fallu avoir recours à d’autres types d’instruments. »1 Les intérêts nets cumulés par les administrations publiques de 1949 à 2009 représentent plus de la moitié de l’encours de dette à la fin de cette période. Il est donc très tentant de dire que les intérêts sont la cause principale de tous les problèmes concernant la dette publique. C’est pourquoi nous questionnerons dans un premier temps la légitimité de la charge d’intérêts liée au remboursement de la dette publique d’un État.

Du problème intergénérationnel à l’utilisation de l’argent de la dette

La première controverse engendrée par la charge d’intérêts sur la dette publique d’un État est le problème intergénérationnel. En effet, la dette contractée aujourd’hui impose des intérêts qui devront être remboursés demain. Il semble dès lors que ce ne sont pas ceux qui profitent de la contraction de la dette qui la remboursent. Jacques Magniez nous confirme ce point lors de notre entretien7 : « Mais la logique c’est ça, il y a un lien entre PIB, déficit, dette. Les trois sont totalement imbriqués. Vous voyez bien, quand on a un déficit de 4 et une croissance de 0.25 à 1 la dette explose. Et puis la dette c’est un « paquebot » pour l’arrêter c’est très difficile. C’est quand même 50 milliards d’intérêts chaque année. C’est ça le cœur du problème, le problème intergénérationnel. Et c’est le problème que les allemands ressentent fortement. Le problème de la dette ce n’est pas le remboursement mais c’est la charge d’intérêt lié à la dette. C’est ça qu’on paye tous les ans, donc si la démographie diminue alors la dette se posera à ceux qui n’ont pas bénéficié de la dette et elle sera très lourde. Ce sont les intérêts qui sont calculé sur une dette cumulée depuis une dizaine d’année. Donc dans 10 ans les gens payeront la dette d’aujourd’hui. Et comme je l’ai dit c’est très difficile à ralentir. » On peut certes considérer qu’une partie de la dette est illégitime car elle ne profite pas à la génération actuelle, celle-ci ayant été contractée par la génération précédente. Néanmoins, deux arguments viennent contredire ce point : d’une part, la dette ne cesse d’être contractée, et la génération actuelle profite donc également de la contraction d’une dette. D’autre part, le financement de l’État par la dette publique doit permettre la mise en place de politiques publiques qui ne bénéficient bien souvent pas qu’à une génération. On ne peut pas dire que la construction d’une école, financée par la contraction d’une dette publique par l’État, ne bénéficie pas à la génération suivante. On voit ici se profiler un nouvel état du débat : Où va l’argent apporté par la contraction d’une dette publique ? Comment est utilisé cet argent et à qui bénéficie-t-il ?

Cet état du débat dépasse bien sûr le questionnement économique concernant la légitimité du remboursement de la dette publique. Il est beaucoup plus politique. Il apparaît d’ailleurs dans l’audit sur la dette publique de la France3 au travers d’une remise en question des mesures prises par exemple par Lionel Jospin, Jacques Chirac ou encore Nicolas Sarkozy sur la période 2000-2012. Les détracteurs de cet audit soutiennent néanmoins que le déficit public profite principalement aux ménages. C’est la thèse soutenue par l’article L’audit de la dette publique est-il légitime ? publié par Mediapart8 : « Chacun connait en gros de quoi est fait le budget des administrations : traitements, prestations sociales pour l’essentiel, des consommations de biens et services et quelques investissements. On a vraiment le sentiment que l’argent est allé dans la poche des français. Notre étude globale sur le Modèle Social montre d’ailleurs que l’équilibre des finances publiques a été globalement sacrifié en faveur du soutien de la consommation et des situations précaires. […] On constate — c’est loin d’être une surprise — que les déficits ont financé les ménages. Approximativement, ceux-ci ont reçu 2378 milliards de transferts nets de l’administration [sur la période 1949 – 2009]. Les administrations accusent un déficit de 1370 seulement car elles reçoivent la différence des entreprises (1008). Donc les entreprises financent l’Etat qui, lui, a redistribue aux ménages 2.4 fois ce qu’il a reçu et s’est endette au passage. On a du mal à dénoncer un scandale, d’autant que les grandes masses rappelées ci-dessus décrivent une politique de redistribution dont on a vérifié, par ailleurs, l’effectivité. »

Des intérêts chargés par des acteurs privés

Source : site du Collectif pour un Audit Citoyen de la dette publique. Disponible sur : http://www.audit-citoyen.org/wp-content/uploads/2012/07/CEO.jpg

Un second état du débat est nourri par la question du financement de l’État sur des marchés privés. Ce financement a été la controverse majeure concernant le remboursement de la dette publique pendant les Trente Glorieuses. Cependant, la construction européenne a verrouillé le débat en considérant que chaque État devait se financer exclusivement sur les marchés financiers privés. Concrètement, cela signifie que la Banque de France ou toute autre Banque Centrale n’a pas le droit de faire crédit à l’État, ce qui force ce dernier à se financer par des emprunts, contre des intérêts, auprès de banques privées quand il pourrait se financer à taux d’intérêt moindres (et non gratuitement, une erreur très courante dans le débat public autour de cette loi) auprès d’une Banque Centrale. Cette Banque Centrale était pendant les Trente Glorieuses la Banque de France, mais le débat porte plutôt aujourd’hui sur un financement par la Banque Centrale Européenne. « En juin 2012, lors du forum annuel du Fonds monétaire international (FMI), Benoît Cœuré, ancien dirigeant de l’agence de la Dette au ministère français des Finances et membre du directoire de la Banque centrale européenne (BCE), réaffirme publiquement la nécessité de ne pas « dispenser » la zone euro et les gouvernements du « rôle disciplinaire des marchés financiers ». En pleine crise des dettes souveraines européennes, le recours aux marchés financiers pour le financement des déficits publics persiste à être appréhendé, aux sommets de l’État français et des autorités européennes, comme une solution disciplinaire pour une gestion saine des finances publiques. Le passage obligé par les marchés financiers internationaux des États membres de la zone euro est aujourd’hui acté dans les Traités constitutionnels européens, via l’interdiction d’un financement direct des États par la BCE. »9

La décision de refuser à l’État un financement par la Banque Centrale est traditionnellement attribuée en France à la loi Pompidou-Giscard du 3 janvier 1973. « La focalisation sur la loi de 1973 est une erreur historique. », nous précise néanmoins Benjamin Lemoine lors de son interview1. « Il ne s’est pas passé grand chose d’essentiel en 1973. Cette loi renvoie avant tout à une refonte des statuts, mais l’État a toujours continué après cette loi à se financer par des avances de la banque de France avec intérêts. Il y a toujours eu des avances avec intérêt, ce n’était pas de l’argent gratuit, mais des avances dans la limite de certaines conventions négociées au Parlement. Ce n’était donc pas l’État qui se finançait comme il voulait auprès de la Banque de France. […] En 1993, on assure l’indépendance de la Banque de France et on est revenu sur le régime des avances, on l’a réduit à néant pour faire du tout marché, mais c’était pour préparer progressivement les négociations avec l’Allemagne dans la construction européenne. La date à la limite serait donc 1993. »

Cette décision est aujourd’hui très controversée. La Banque Centrale Européenne cherche même aujourd’hui à faire partiellement marche arrière. Son président, Mario Draghi, a ainsi annoncé le 5 juin 2014 la baisse du taux d’intérêt de refinancement de la BCE de 0,10% à 0,15%, son plus bas niveau historique, ainsi que « des opérations de refinancement de long termes ciblées », des « achats fermes sur le marché de valeur mobilière d’actifs » et la prolongation de l’octroi de liquidités illimitées jusqu’en décembre 2016. « Aujourd’hui l’enjeu à la BCE est de dire qu’il faut recorréler [le monétaire et le budgétaire]. C’est ce que voudraient certains au sein de la BCE. C’est ce qu’empêche la Bundesbank », continue M. Lemoine, qui résume ensuite : « Par le passé, pendant 30 ans on a eu une pluralité d’instruments pour se financer. On avait une part de financements obligataires, des emprunts classiques avec un taux d’intérêt qui pouvait avantager le débiteur par rapport au créancier, car l’inflation était très élevée. Mais on avait aussi une part de dette qui était totalement administrée où l’État était souverain sur la fixation du taux d’intérêt. Les banques étaient obligées, via un « plancher de bons du Trésor » qu’il fallait tenir, de soutenir à la dette publique. Bref, dans les années 70 il y avait encore une pluralité d’instruments et peu à peu on a eu un instrument exclusif, celui des marchés avec des courts, moyens et long termes, mais essentiellement détenus par des investisseurs privés. » Comment en est-on alors arrivé à ce qui semble être un non-sens total, quelles sont les justifications d’un financement exclusif de l’État sur les marchés privés ?

Afin de répondre à cette question, voyons quelles seraient les conséquences d’un financement de l’État assuré exclusivement par sa Banque Centrale. L’État serait alors financé par cette entité capable de lui apporter des financements sans se soucier de leur origine ni de leur rémunération. Les dépenses excédentaires de l’État seraient systématiquement couvertes par un compte d’avance à la Banque de France ou à la BCE ou refinancées par des titres de dettes souscrits par ces Banques Centrales. Ce système, dit de « monétisation primaire » paraît idéal puisqu’il permet d’assurer le remboursement de la dette de l’État. Il est cependant interdit dans la plupart des pays. Cela s’explique par le détachement de la valeur du dollar à la référence à l’or qu’ont opéré les États-Unis en 1971. Les principales monnaies n’étaient et ne sont dès lors plus contraintes par aucune obligation directe ou indirecte de conversion en actif tangible. La monnaie a sa propre valeur et rien ne contraint cette valeur. La monétisation primaire pourrait dès lors s’envisager sans aucune limite formelle. Tout gouvernement uniquement soucieux du bien-être de ses citoyens pourrait alors satisfaire sans limite ses besoins (l’argent étant gratuit et toujours disponible). On voit alors le problème qui se pose : la monnaie doit finir par perdre sa valeur, c’est le phénomène d’inflation. La création monétaire, correspondant ici au déficit public, stimulerait l’activité jusqu’à ce que celle-ci se heurte aux limites physiques de la capacité de production. Survient donc un moment où la création monétaire issue du déficit n’est plus compensée par un surcroît d’activité réelle et se traduit en inflation. On pourrait bien sûr objecter qu’il suffirait de compenser cette création monétaire par un drainage des réserves bancaires. Néanmoins cela reviendrait à vendre définitivement des actifs non monétaires aux banques. La monnaie régulièrement injectée par le Trésor d’un côté serait alors retirée de l’autre en cédant aux investisseurs privés des actifs qui sont en réalité des titres de dettes, forcément rémunérés. On revient donc au financement privé de la dette qu’on avait voulu bannir…

N’introduisons donc pas ce drainage. La masse monétaire serait alors régulièrement augmentée, ce qui serait facilement anticipé par les agents économiques : une vraie aubaine pour ceux qui spéculent sur les monnaies. D’autre part, une monnaie laissée sous libre contrôle conduirait à une forte instabilité des échanges internationaux. Le Marché Unique européen serait tout simplement irréalisable…

On comprend dès lors qu’il s’agit avant tout d’éviter une utilisation abusive de l’État de cette monétisation primaire. L’État, censé garantir le bien-être de ses citoyens, ne peut agir comme un acteur neutre et abuserait très certainement de cette politique. L’obligation de se financer par le système financier permet d’imposer à l’action de l’État un filtre de crédibilité et de mesure dans ses actions. Elle légitime en quelque sorte l’action de l’État, du moins d’un point de vue économique. Benjamin Lemoine confirme cette proposition lors de son entretien1 : « L’État était un concurrent potentiel des banques car après la seconde guerre mondiale, il collectait l’épargne. Puis, au terme de réformes, l’État a progressivement diminué son rôle de banquier pour laisser ce rôle aux acteurs privés. On appelle cela la neutralisation monétaire du trésor. […] Cela s’est fait au nom d’un idéal de marché auto-régulé du crédit et de la monnaie. On considérait que l’État serait mauvais joueur, mauvais acteur : il aurait toujours tendance à tirer la couverture vers lui et perturberait ainsi la loi de l’offre et de la demande de monnaie et de crédit. Et donc il pourrait avoir soit un impact inflationniste, soit une allocation non optimale et stratégique du crédit dans l’économie. Pendant les 30 glorieuses, avant ces réformes, il y avait ce qu’on appelait la sélectivité et l’encadrement du crédit. L’État encadrait le pays et fléchait l’allocation du crédit par les banques. Les acteurs bancaires critiquaient ce rôle de l’État, en expliquant qu’il faisait mal ce travail-là. En résumé, l’État pouvait sauver des « canards boiteux », des entreprises dont on saurait dans l’absolu qu’elles n’avaient pas d’avenir et étaient condamnées. Il y a là encore des controverses économiques sur ce qu’est un investissement viable. Les réformateurs de l’État, qui visaient à diminuer ce rôle monétaire de l’État, considérait que l’Etat allouait du crédit là où il ne fallait pas. Le marché allouerait mieux le crédit. Le marché ne donne du crédit qu’aux meilleurs, sorte de darwinisme économique. Alors que l’État avait tendance à favoriser des entreprises économiques non viables, non compétitives. […] L’État fait du social alors qu’il faudrait s’occuper de faire de la compétitivité. »

On comprend donc le double intérêt de l’interdiction d’un financement par la Banque Centrale d’un État : cette interdiction vise d’une part à conserver une monnaie, support des échanges et moyen de stockage des richesses, un minimum stable. D’autre part, un financement de l’État provenant de la Banque Centrale serait incompatible avec la bonne marche de l’économie d’un État au sein de l’économie mondiale, l’État étant un acteur économique qui serait mauvais joueur car soucieux avant tout du bien-être de ses citoyens et non des problématiques économiques.

Néanmoins dans le cadre de profondes difficultés économiques ou de crises aiguës, telles que celles qu’ont pu connaître la Grèce, l’Irlande ou encore le Portugal, la monétisation peut devenir un outil nécessaire. C’est ce qui explique la politique actuelle de la BCE : celle-ci ouvre aux banques des facilités monétaires qui seront utilisées pour acheter les emprunts émis par les États pour refinancer leurs dettes ou couvrir leurs nouveaux déficits.

Le montage de la zone euro peut cependant être critiqué par son biais déflationniste. La logique interne de ce montage veut que les États disposent d’un financement préalable de leurs dépenses. Or ceci est la conséquence d’une unification monétaire dépareillée de toute unification politique. Certains soutiennent d’ailleurs que cette unification des politiques budgétaires imposée par la zone euro (qui demande notamment un déficit inférieur à 60% du PIB) serait un moyen de favoriser l’unification politique de la zone euro, de favoriser l’avènement d’une Europe fédérale. C’est le cas d’Henri Sterdyniak, qui nous confie sa théorie lors de notre entretien9 : « Il y a un complot épouvantable. On a des gens qu’on peut appeler les classes dirigeantes en Europe qui s’appuient sur la technocratie européenne. Leur idée c’est que petit à petit il faut aller vers une Europe fédérale où tous les pouvoirs sont donnés à Bruxelles et où le pouvoir des États est réduit. Dans cette optique les États seraient obligés de réduire les dépenses économiques et sociales, etc. Pour cela on impose des règles qui n’ont aucun sens. L’objectif est de priver les États de tout pouvoir de manière à ce que ce soit au niveau européen que tout se décide. C’est la stratégie de la technocratie européenne, soutenue par les technocraties nationales. C’est pour cela qu’on impose des règles qui visent à interdire aux pays d’avoir des marges de manoeuvres trop importantes en matière de politiques économiques. Les pays seront obligés d’équilibrer leurs soldes budgétaires et n’auront pas le droit de prendre des mesures budgétaires autonomes, ils devront demander l’autorisation de Bruxelles, etc. À Bruxelles les gens sont supposés plus compétents, une idée qu’ont par exemple souvent les Italiens. C’est donc l’idée qu’il faut mettre des contraintes lourdes sur les États. C’est pour cela qu’on a des règles stupides. On est dans une phase transitoire où l’Europe impose des règles stupides aux pays pour petit à petit aller vers l’unification. C’est comme ça qu’il faut voir l’histoire. Le problème est que le processus est en cours, mais on ne sait pas le faire, c’est très compliqué à gérer. On est donc dans une histoire un peu saugrenue où on a d’un côté la BCE qui fait de la politique très expansionniste, qui maintient des taux d’intérêt très bas et qui n’a aucun moyen d’avoir une politique différenciée au niveau des pays. La commission fait pression pour des politiques restrictives et on n’a pas les moyens d’avoir la politique adéquate pour chaque pays. On a donc des règles stupides. »

La question du remboursement d’intérêts fixés par des acteurs privés (l’État se finançant sur des marchés privés) renvoie à la question plus générale de la légitimité d’un financement privé de l’État. Ce débat a été réactualisé par la crise financière de 2008. En effet, l’explosion de la dette publique d’États tels que la Grèce, l’Irlande ou le Portugal est une conséquence de la crise financière, une crise de la finance privée. Une crise de la finance privée a donc engendré une crise de la finance publique, un point sur lequel insiste notamment Cédric Durand dans une vidéo explicative pour les Économistes Atterrés4. Les États ont dû se mobiliser financièrement pour sauver le système financier privé… Une telle mobilisation est-elle légitime ? L’audit de la dette publique française publié par Attac3 questionne ainsi la légitimité du financement sur les marchés financiers de l’État. Ses conclusions sont très sévères : « Si l’État, au lieu de se financer depuis 30 ans sur les marchés financiers, avait recouru à des emprunts directement auprès des ménages ou des banques à un taux d’intérêt réel de 2%, la dette publique serait aujourd’hui inférieure de 29 points de PIB (soit 589 milliards d’€) à son niveau actuel. »

Bien avant cet audit ou les Économistes Atterrés, Karl Marx estimait déjà que les intérêts sont une rente indue fournie aux détenteurs de capitaux : « La dette publique devient un des leviers les plus puissants de l’accumulation du capital. Par un coup de baguette magique, elle dote l’argent par nature improductif du pouvoir reproducteur et le convertit ainsi en capital : A-A’, sans qu’il ait à subir les risques inséparables de sa transformation éventuelle en marchandise : A-M-A’. »10 L’emprunt public serait donc dès l’origine diabolisé car il fournit une opportunité de placement sans risque et non productif à ceux qui ont de l’argent à investir. On comprend dès lors que la question des intérêts peut facilement être rattachée à celle de la lutte des classes.

L’instrumentalisation politique du débat sur la charge des intérêts

Aujourd’hui, le raisonnement de Karl Marx renverrait à une nouvelle remise en cause des intérêts : le recours au financement privé des déficits publics est contesté car ce projet gonfle indument les bénéfices des banques. Tout financement par monétisation étant inflationniste, celui-ci favorisera d’abord les classes moyennes et populaires, débiteurs de l’État (qu’ils soient endettés ou bénéficiaires de politique de soutien) et pénalise ceux qui ont du patrimoine et apportent des capitaux. Cependant, dans le cas d’une inflation mal contrôlée, tout le monde serait perdant. On retrouve le raisonnement d’un complot des classes qui viserait à favoriser les détenteurs de capitaux et nuirait aux débiteurs de l’État : le financement de l’État sur des marchés privés tend en effet à favoriser les détenteurs de capitaux. Néanmoins le but d’une telle politique est avant tout la limitation d’une utilisation abusive par l’État d’un financement par sa Banque Centrale. Cette question d’une charge d’intérêts privés bénéficiant en somme plus aux riches qu’aux pauvres introduit la question plus générale suivante : la dette est-elle partiellement illégitime pour avoir profité plus à certains qu’à d’autres ?

L’audit de la dette publique de la France3 essaie de trancher sur ce point, et ses conclusions critiquent les décisions prises par l’État français : « Si la dette a augmenté c’est d’abord parce que tout au long de ces années l’État s’est systématiquement privé de recettes en exonérant les ménages aisés et les grandes entreprises : du fait de la multiplication des cadeaux fiscaux et des niches, la part des recettes de l’État dans le PIB a côté de 5 points en 30 ans. Si l’État, au lieu de se dépouiller lui-même, avait maintenu constante la part de ses recettes dans le PIB, la dette publique serait aujourd’hui inférieure de 24 points de PIB (soit 488 milliards d’€) à son niveau actuel. » La question des cadeaux fiscaux soulevée par l’audit tend bien évidemment à raccrocher le débat du remboursement de la dette à celui d’une lutte des classes, la dette étant partiellement illégitime pour les classes moyennes et populaires car exclusivement contractée par des avantages accordés aux riches.

Force est de constater que le débat sur la légitimité du remboursement de la dette publique renvoie également à la question du creusement des inégalités. L’audit sur la dette publique distingue ainsi trois raisons principales à la considération d’une partie de la dette française comme étant illégitime : des taux d’intérêt excessifs qui ont profité aux détenteurs des titres publics, c’est-à-dire avant tout les banques et à travers elles des catégories sociales « qui ne sont en rien représentatives de l’ensemble de la population » ; les cadeaux fiscaux qui passent par une baisse d’impôt des ménages les plus aisés auprès desquels l’État s’est endetté et ne profitant qu’à ces ménages ; l’évasion fiscale, c’est-à-dire le coût de la fraude permise par le secret bancaire. Il faut néanmoins prendre garde aux accusations politiques auxquelles peut mener l’audit de la dette publique française cité. En effet, les politiques menées par les différents dirigeants répondent à un programme politique qui a été soumis au vote citoyen et dont la légitimité ne peut donc être remise en cause. Il est dès lors difficile de contester la légitimité d’une dette qui a été contractée par des dirigeants élus qui menaient les politiques pour lesquelles ils ont été élus. Cet argument rend également difficilement légitime la définition de toute dette odieuse contractée par un régime démocratique. Les membres de la Commission Européenne ont été élus et leur action est rendue légitime par cette élection. Il est donc difficile de contester la légitimité de leurs demandes de diminution de la dette publique. Néanmoins les dirigeants d’un pays ont également été élus démocratiquement. Dès lors, si les dirigeants d’un pays contestent les décisions européennes, comme semblait vouloir le faire Tsipras au sujet du remboursement de la dette publique grecque, quelle est la parole qui est la plus légitime ? La controverse sur le remboursement de la dette publique prend alors une nouvelle dimension, très politique : quelles sont les limites légitimes d’action de l’Union Européenne sur les politiques d’un État ? Cet état du débat est très actif aujourd’hui, notamment suite à l’élection en Grèce d’Alexis Tsipras du parti Syriza, dont les promesses électorales contestaient directement les décisions européennes. Le débat sur la dette publique revêt alors une dimension politique très forte et sert d’argument aux partis qui contestent la construction européenne.

b. De la charge d’intérêts aux conséquences d’une restructuration

La charge d’intérêts est une conséquence directe de la contraction d’une dette publique par l’État sur les marchés privés. Nous avons au travers de cette charge étudié la question de la conformité à l’équité et à la justice du remboursement de la dette publique d’un État. Néanmoins, sans arriver à cette conclusion, il nous faut questionner ensuite la légitimité de la restructuration de la dette publique d’un État, et ce en étudiant les conséquences d’une telle action. Rappelons tout d’abord en quoi consiste la restructuration de la dette publique d’un État : lorsqu’un État restructure sa dette, cela veut dire soit qu’une partie des contrats vont être rallonges, leur maturité va être rallongée, soit on va considérer que certains contrats sont de la dette illégitime, des taux qui ont été souscrits à une époque délirante et on peut donc décider de en pas payer ces contrats. L’Argentine a ainsi restructuré sa dette entre 2005 et 2010. Quelles ont été les conséquences d’une telle restructuration et quelles sont les conséquences d’une restructuration qui a par exemple été envisagée par la Grèce ?

L’apparition de fonds vautours

Une restructuration, c’est quelque chose de collectif. Cela en passe par ce qu’on appelle des clauses d’action collectives, c’est-à-dire qu’il y a des acteurs qui se réunissent et qui ensemble renégocient les contrats. Des dispositifs juridiques existent pour faire cela. Les fonds vautour interviennent quand l’investisseur, ici l’État, a décidé de négocier sa dette. Ces fonds vautour sont principalement composés de spécialistes du droit. Ils rachètent la dette que l’investisseur détient et vont ensuite poursuivre en justice l’État pour qu’il rembourse l’intégralité de la dette. Ça a été le cas en Argentine. L’État argentin a alors dit que cela devait se faire selon la loi argentine et non selon la loi de New York. On voit dès lors apparaître dans la restructuration des conflits de droits évidents. Quel type de droit applique-t-on ? Le droit des marchés financiers, sorte de dispositif contraignant qui convient à des investisseurs internationaux, ou une loi votée par le pays qui permettrait d’avoir certaines opérations de défauts, de procéder à différentes restructuration comme voulait le faire le parti grec Syriza ? Bien sûr, c’est la politique qui doit choisir cela, mais ce n’est pas sans conséquences…

Une possible sortie de l’Euro

Une première conséquence, qui s’applique notamment au cas grec, serait une sortie de l’Union Européenne. En effet, il s’agirait pour l’Union Européenne de garantir le pacte européen : il faut sortir le mauvais élève afin que les autres États continuent sur le même mode de fonctionnement qui marche bien. On ne fait que sortir le canard boiteux. Si la Grèce sortait de l’Euro, elle récupérerait alors le contrôle de sa monnaie, et récupérer le contrôle de sa monnaie, c’est récupérer le contrôle de sa banque centrale et des capacités d’action d’une banque centrale, des liens entre une banque centrale et le gouvernement. Cela peut permettre entre autre une relance économique du pays.

La possibilité d’une relance économique

En effet, la restructuration de la dette permet d’alléger le fardeau de celle-ci, notamment dans des cas excessifs comme celui de la Grèce. Si cela complique les relations internationales de la Grèce et la forcerait peut-être à sortir de l’Euro, l’exemple argentin montre qu’une telle politique peut conduire à une véritable relance économique, l’État retrouvant des fonds d’investissements fournis par sa Banque Centrale.

Une chute du credit worthiness de l’État

Cependant la restructuration de la dette publique d’un État anéantit la confiance des investisseurs envers cet État, puisque celui-ci a fait défaut sur ses engagements financiers. Il est donc ensuite beaucoup plus compliqué de revenir sur les marchés puisque votre credit worthiness, c’est-à-dire la confiance accordée à votre crédit, la valeur de votre crédit est très fortement dépréciée. L’État paiera donc très cher un retour sur les marchés.

1 Interview de Benjamin Lemoine

2 Sterdyniak, Henri ; Creel, Jérôme. « Faut-il réduire la dette publique ? ». Lettre de l’OFCE, 2006. Disponible sur : http://www.ofce.sciences-po.fr/pdf/ebook/ebook22.pdf

3 Husson, Michel ; Franchet, Pascal ; Joumard, Robert ; Ngo, Evelyne ; Sterdyniak, Henri ; Saurin, Patrick. « Que faire de la dette ? Un audit de la dette publique de la France ». Attac France, mai 2014. Disponible sur : http://www.audit-citoyen.org/wp-content/uploads/2014/05/note-dette.pdf

4 Durand, Cédric. « Origine et légitimité de la dette publique ». Les économistes atterrés, 11 mars 2012. Disponible sur : http://www.dailymotion.com/video/xfkut7_economistes-atterres-cedric-durand_news

5 Charte des Nations Unies :

« Article 55

En vue de créer les conditions de stabilité et de bien-être nécessaires pour assurer entre les nations des relations pacifiques et amicales fondées sur le respect du principe de l’égalité des droits des peuples et de leur droit à disposer d’eux-mêmes, les Nations Unies favoriseront :

- Le relèvement des niveaux de vie, le plein emploi et des conditions de progrès et de développement dans l’ordre économique et social ;

- La solution de problèmes internationaux dans les domaines économique, social, de la santé publique et autres problèmes connexes, et la coopération internationale dans les domaines de la culture intellectuelle et de l’éducation ;

- Le respect universel et effectif des droits de l’homme et des libertés fondamentales pour tous, sans distinction de race, de sexe, de langue ou de religion.

Article 56

Les Membres s’engagent, en vue d’atteindre les buts énoncés à l’Article 55, à agir, tant conjointement que séparément, en coopération avec l’Organisation. »

6 Eurostat prend la définition suivante de la dette publique brute, conforme à celle du traité de Maastricht : « L’indicateur est défini (dans le Traité de Maastricht) comme la dette brute consolidée des administrations publiques en valeur nominale, le passif exigible des administrations publiques dans les comptes suivants (tels que définis dans le SEC95) : les numéraires et dépôts, les titres autres qu’action et les crédits. Le secteur des administrations publiques comprend : l’administration centrale, les administrations d’Etats fédérés, les administrations locales et les administrations de sécurité sociale. Les données de base sont exprimées en monnaie nationale, convertie en euro en utilisant les taux de change de fin d’année fournis par la Banque Centrale Européenne (BCE). »

7 Interview de Jacques Magniez

8 Lechiffre. « L’audit de la dette publique est-il légitime ? Ou : deux fantasmes collectifs à la mode. » Mediapart, 5 février 2012. Disponible sur : http://blogs.mediapart.fr/blog/lechiffre/050212/laudit-de-la-dette-publique-est-il-legitime-ou-deux-fantasmes-collectifs-

9 Lemoine, Benjamin. L’instrumentation de l’action publique ; Chapitre 12 / Discipliner l’État par la dette. Presses de Sciences Po, 2014, 28. Disponible sur : http://www.cairn.info/l-iInstrumentation-de-l-action-publique–9782724614565-page-367.htm

10 Interview d’Henri Sterdyniak

11 Marx, Karl. Le Capital. 1867.

Jean Gadrey. « La dette, quelle dette ? » Le Monde diplomatique, juin 2012. Disponible sur : http://www.audit-citoyen.org/?p=2687