LE FONCTIONNEMENT DE BANCOSOL ET LES CONSEQUENCES DU PARADIGME QU’ELLE ADOPTE

A la lumière de c ainsi que de statistiques sur la banque, nous allons analyser les implications d’un modèle de banque commerciale, autant d’éléments qui font la spécificité de cette IMF.

Les points remarquables sont la croissance de la banque, son mode d’évaluation, son fonctionnement financier et in fine sa typologie de clients.

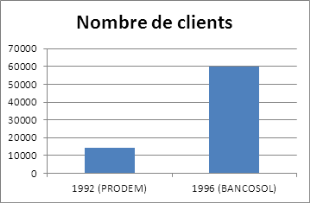

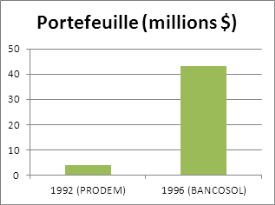

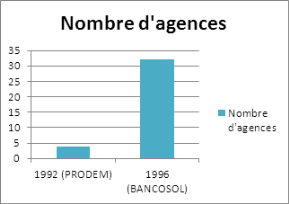

Une croissance fulgurante

La croissance de BANCOSOL a été fulgurante : les graphes montrent une multiplication par 10 en 4 ans du nombre de client, du portefeuille et des agences.

On voit bien ici l’ambiguité : les personnes bénéficiant de BANCOSOL sont bien plus nombreuses, mais cette croissance n’est-elle pas motivée par l’obligation de la banque à devenir attractive pour les investisseurs et à devenir économiquement viable ?

Critères d’auto-évaluation

BANCOSOL a dû trouver un équilibre dans son auto-évaluation entre sa mission altruiste et ses impératifs financiers d’attractivité pour les investisseurs. Dans son rapport annuel, on peut tout de même noter la priorité accordée à ces derniers : les résultats de la qualité du portefeuille de crédit, la croissance de la banque et la diversité des produits offerts sont mis en avant1 .

Une pression financière accentuée

Il est très intéressant de se pencher sur les modifications dans l’organisation financière de l’IMF suite à sa mutation. Celles-ci sont forcément très profondes, étant donné le changement de structure radical par rapport à une ONG, et montrent qu’une pression financière supplémentaire a été portée sur BANCOSOL :

Exigence de rentabilité financière pour les actionnaires : il faut être un bon investissement pour les bailleurs de fond

Augmentation du coût du capital (4) : de 4% par an à 12% par an en 3 ans

Part obligatoire (au niveau légal) des actifs à conserver sous forme de réserves : la capacité à générer des recettes a été réduite car cet argent ne pouvait pas être prêté à des taux très rentables2 .

Croissance rapide et importante de la taille de l’IMF : augmentation des coûts de gestion, tandis que les recettes se font attendre (en effet, les bénéfices viennent du remboursement des intérêts, phénomène plus lent).

1 Ibid.

2 CGAP, Focus op. cit.

Ainsi, plusieurs facteurs ont entrainé une baisse de la rentabilité de BANCOSOL. Elle a donc dû s’adapter afin de maintenir son attractivité aux yeux des investisseurs tout en conservant sa mission sociale. Il est alors intéressant d’observer de quelle manière et dans quelle mesure cela a affecté les caractéristiques des actifs de la banque, et donc la clientèle.

II. LES CONSEQUENCES DE L’ORIENTATION COMMERCIALE DE BANCOSOL