LE FONCTIONNEMENT DE BANCOSOL ET LES CONSEQUENCES DU PARADIGME QU’ELLE ADOPTE

Sur cette page, nous allons nous intéresser à la manière dont les actifs de la banque ainsi que sa clientèle ont été modifiés suite à la baisse de rentabilité financière que nous avons décrit.

Evolution des caractéristiques du portefeuille de BANCOSOL et conséquence sur la clientèle

Comment BANCOSOL s’est elle adaptée pour faire face à cette baisse de rentabilité ?

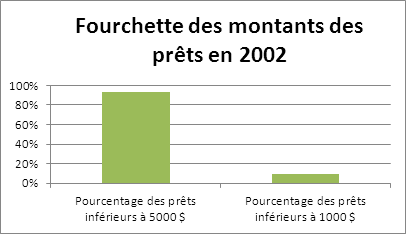

D’une manière générale, BANCOSOL a compensé le gonflement de ses coûts en augmentant le bénéfice tiré de chaque prêt1 : montant moyen et l’échéance ont augmenté. Cela est bénéfique car un prêt plus long génère plus d’intérêts sans coûter beaucoup plus cher à la banque.

1 ROY, D. op. cit.

2 BANCOSOL Annual Report 2002, Ibid. p 56

3 GONZALEZ-VEGA, op. cit.

En conclusion, nous pouvons voir que le paradigme de la banque commerciale, adopté par BANCOSOL a plusieurs conséquences : valeurs portées par l’IMF, structure financière, activité sur le terrain. Ces éléments sont nombreux et marquent une forte dissemblance avec d’autres paradigme existants. On comprend aussi l’ambiguité d’une IMF bancaire : le capital apporte de la puissance mais aussi des exigences qui peuvent écarter l’institution de son but altruiste.

Quand on observe les relations entre les IMF, il est très difficile de matérialiser une véritable lutte entre ces différents paradigmes, qui intéragissent pourtant sur le terrain : c’est plutôt au niveau académique que se réalise la confrontation directe. Dans ce champ, BANCOSOL pourrait incarner la vision institutionaliste de la microfinance.

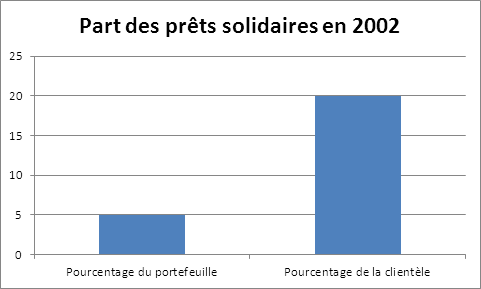

On peut également noter une diminution des prêts solidaires et de leurs clients :

Enfin, il est important de noter que malgré la diversité des produits offerts, n’importe quel microentrepreneur ne peut pas être client de BANCOSOL (cf 1.4).

Quelles sont conséquences du paradigme adopté par BANCOSOL sur sa clientèle ?

Un délaissement des plus démunis ?

En ce qui concerne les conditions d’accès aux prêts, il semble clair que la stratégie de cette banque tend à l’éloigner des plus démunis : BANCOSOL cible d’abord des microentrepreneurs qui sont déjà dans une certaine dynamique. Elle explique elle-même qu’elle effectue un « marketing de vente agressif », et mentionne la « décision des autorités de la banque de diminuer la part de ce type de crédit [crédit solidaire] à cause de la défaillance du mécanisme de garantie solidaire lors des périodes de ralentissement économique ». Enfin, elle prétend que « l’image de la Banque au produit unique, le « Crédit Solidaire », change vers celle d’une banque diversifiée avec une large gamme de produits et de services adéquats pour satisfaire les différents besoins des microentrepreneurs »2. Aujourd’hui, la banque propose des prêts sécurisés comme des prêts non sécurisés (3).

En revanche, il n’est pas certain que l’augmentation du montant des prêts soit le reflet d’un changement de clientèle comme on peut naturellement le penser. En effet, certaines études prétendent que cette tendance tient à la maturité atteinte par la banque : le nombre de nouveau clients (donc de petits prêts) diminue, les habitués empruntant des sommes plus importantes au fil du temps3.