Romain Delacretaz

CEO de l'Institut de la Bourse

De prime abord, cette crise est elle due à l'usage croissant des mathématiques dans la finance?

R.D.: Tout d'abord si on consulte les résultats des traders sur l'année 2009 ceux qui ont le mieux

réussi travaillent tous sur des fonds quantitatifs et utilisent donc massivement les outils

mathématiques. Par exemple James Simons du fond Renaissance qui avec son équipe de

mathématiciens engrangea plus de 2,5 milliards de dollars. C'est grâce à son usage de la finance

quantitative qu'il reste le meilleur trader de la planète en augmentant ses gains par rapport aux

années précédentes malgré la crise. La finance quantitative n'est qu'un outil qui d'ailleurs ne

présente que 15% des volumes. Elle n'est donc pas une cause de la crise. On peut comparer la

finance quantitative à la météorologie. Le but est de prévoir les évolutions futurs en fonction des

comportements antérieurs et de modèles mathématiques subtils. Mais ce n'est pas la météorologie

qui est responsable des intempéries.

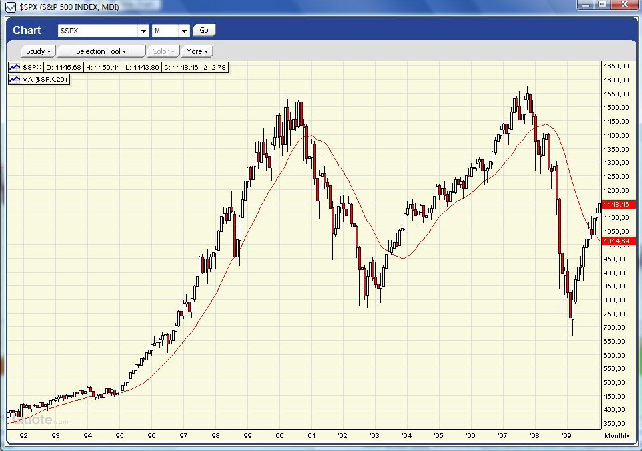

Pour preuve prenons les variations du cours du S&P500.

On constate clairement que la différence la crise due à l'implosion de la bulle internet et celle que

nous vivons actuellement sont extrêmement semblables, tant dans l'amplitude que dans la vitesse

d'évolution. Et pourtant entre les deux la finance quantitative s'est considérablement développée.

On constate clairement que la différence la crise due à l'implosion de la bulle internet et celle que

nous vivons actuellement sont extrêmement semblables, tant dans l'amplitude que dans la vitesse

d'évolution. Et pourtant entre les deux la finance quantitative s'est considérablement développée.

Le développement de la finance quantitative n'a donc aucune action sur les cours.

R.D.: Sur les cours assez peu. Par contre avec le développement des outils mathématiques, les

transactions se font automatiquement et le volume des transactions augmente très vite plusieurs

années.

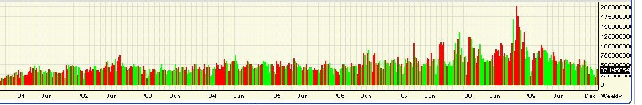

Cette courbe montre l'évolution hebdomadaire du volume d'opérations sur le tracker du Nasdaq

depuis 2001. On constate ainsi que lors de la crise précédente aucune augmentation significative des

volumes ne peut être constaté au contraire de l'automne 2008.

Une autre conséquence de la mathématisation de la finance est l'augmentation de la volatilité, et ce

surtout pendant les périodes de forte tension sur les marchés.

Cette courbe montre l'évolution hebdomadaire du volume d'opérations sur le tracker du Nasdaq

depuis 2001. On constate ainsi que lors de la crise précédente aucune augmentation significative des

volumes ne peut être constaté au contraire de l'automne 2008.

Une autre conséquence de la mathématisation de la finance est l'augmentation de la volatilité, et ce

surtout pendant les périodes de forte tension sur les marchés.

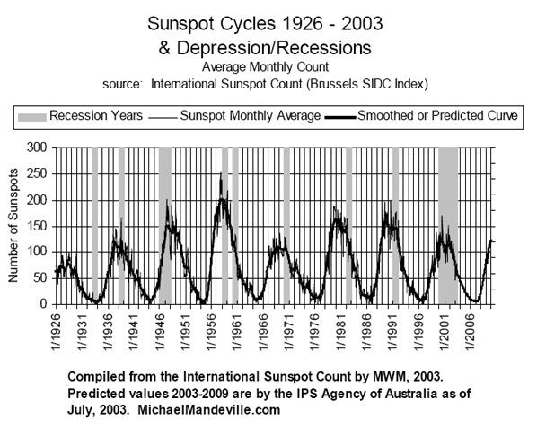

Sur l'évolution de l'indice de volatilité du marché américain on constate qu'à chaque époque de crise

la volatilité augmente fortement. Mais l'augmentation vécue pendant les événements de 2008 fut

sans commune mesure avec ce que nous avons vécu précédemment.

Pour conclure la finance quantitative a sans doute contribué à accentuer l'amplitude et la la rapidité

de diffusion de la crise mais en aucun cas à l'engendrer

.

Sur l'évolution de l'indice de volatilité du marché américain on constate qu'à chaque époque de crise

la volatilité augmente fortement. Mais l'augmentation vécue pendant les événements de 2008 fut

sans commune mesure avec ce que nous avons vécu précédemment.

Pour conclure la finance quantitative a sans doute contribué à accentuer l'amplitude et la la rapidité

de diffusion de la crise mais en aucun cas à l'engendrer

.

Pourtant cette crise semble avoir plus de conséquences sur l'économie que l'explosion de la

bulle internet.

R.D.: La crise de de 2008 est aussi grave pour les banques que ne le fut celle de 2001 pour les

entreprises du secteur de l'internet. L'unique différence est que les banques ont une place centrale

dans l'économie . Les conséquences furent donc plus palpables pour la population.

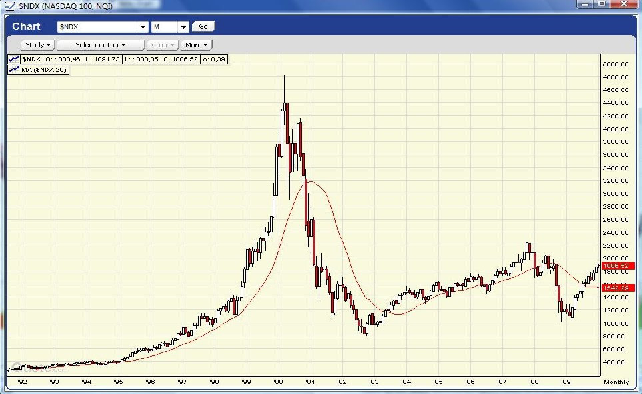

En observant les indices des banques et les indices de sociétés de nouvelles technologies, il est aisé

de comprendre le parallèle.

La graphique supérieur représente les variations du NASDAQ (indice des nouvelles technologies) depuis 20 ans. La seconde représente l'indice des banques depuis 10 ans

Les crises sont un phénomène naturel de régulation du marché. Tous les 6 ans environ une nouvelle crise plonge le monde financier dans un marasme vite oublié car la croissance reprend toujours très vite. Les crises sont donc prévisibles. Ce que l'on ignore c'est le domaine qui va être touché.

D'après vous, l'avenir de la finance quantitative n'est donc pas compromis.

R.D.: Pas du tout. Bien au contraire elle prendre un essor majeur durant les prochaines années. Ces

avantages sont indéniables. Elle permet de diminuer au maximum le poids de l'émotion chez les

traders.

Comment expliquer la crise que nous traversons?

R.D.: L'élément déclencheur est bien entendu le gel des prêts interbancaires causé par

l'effondrement du marché immobilier aux États-Unis. Mais ceci n'est pas la cause profonde de cette

crise. L'explication est une mauvaise interprétation des modèles et un excès de confiance de certains

intervenants. Ceux qui utilisaient des modèles aveuglement et sans comprendre leurs limites furent

ceux qui sombrèrent dès les premiers mois de la crise. A l'inverse même sur les marchés les plus

touchés comme celui des subprimes, les traders avisés augmentèrent leurs profits. John Paulson

engrangea ainsi pour son fond plus de milliards de dollars grâce à des prises de position baissières

sur les grandes banques internationales et surtout grâce à ses achats massifs de CDS sur les valeurs

financières

Il faut savoir que depuis plusieurs années se développe les marchés non régulés. De plus de

transactions se font en dehors des places de marché conventionnelle.

Un place de marché comme le NYMEX à New York a la responsabilité de s'assurer de la sécurité

des transactions effectuées. Elle demande donc à ceux qui sont fragiles de fournir la somme qui

permettrait de remplir les conditions du contrat si l'intervenant venait à disparaître. Sur ces places

de marché le défaut de paiement est donc impossible.

Par contre sur les marchés OTC (over the desk) qui se font de gré à gré, cette sécurité n'existe pas.

Les intervenants y sont moins scrupuleux et le risque de défaut de paiement est relativement fort.

Des acteurs qui ne présentent pas assez d sécurité pour opérer sur les marchés classiques se reportent

donc sur ces marchés OTC. Les CDS (credit default swap) étaient des produits OTC. On a ainsi

crée des produits dérivés sur des sous-jacents qui n'avaient pas de valeur. Cela revient à parier sur

de l'argent qui n'existe pas.

Comment endiguer ce phénomène?

R.D.: La solution est purement politique. Certains gouvernement souhaitent mettre en place des

taxes sur les opérations de marché. Mais taxer la partie saine de la finance ferait fuir les capitaux

vers les marchés OTC accentuant ainsi les risques d'effondrement.

La réelle solution serait de réguler les marchés OTC en limitant au maximum leurs domaines

d'action. Pour cela les états européens devraient s'inspirer de l'attitude américaine qui interdit de

nombreuses formes de produit OTC. La logique de spéculation en Europe est moins saine que celle

pratiquée aux Etats-Unis.

Une évolution radicale des modèles mathématiques vous semble donc inutile.

R.D.: Les modèles évolueront progressivement. Il ne reflète en aucun cas une réalité. Ils ne sont que

des outils pour anticiper l'avenir. Si ceux qui sont actuellement en cours ne sont plus assez efficaces,

ils disparaitront et d'autres modèles émergeront.

Controverse Mathématiques & Finance. Haut de page.

GILLET, LETOURNEAU, MAGNIEN, MARCILHACY, VYARAVANH-GIRARD