Un conflit entre deux mondes : la transformation de la finance a redéfini la place de l’investisseur

Des commis d’agents de change attendent les ordres devant la corbeille de la Bourse, au Palais Brongniard à Paris dans les années 1980 (AFP)

La controverse sur le HFT existe également entre les professionnels de la finance (hors régulateurs). Les positions sur le sujet prises par les professionnels du secteur sont dues à la nouveauté de la pratique. Deux technologies, deux visions de la finance se rencontrent et se confrontent donc. Ce qui ne revient pas à réduire l’opposition à la prise de pouvoir d’une jeune classe de traders sur un establishment rétrograde et voué à disparaître. L’évolution est plus continue et plus nuancée.

Toutefois il est évident que le trading à haute fréquence a déjà métamorphosé le fonctionnement des marchés financiers, dont le métier de trader.

Cette transformation significative, sur un temps bien inférieur à celui d’une carrière, de l’univers de travail du trader est donc responsable d’un débat sur le HFT dans le secteur financier.

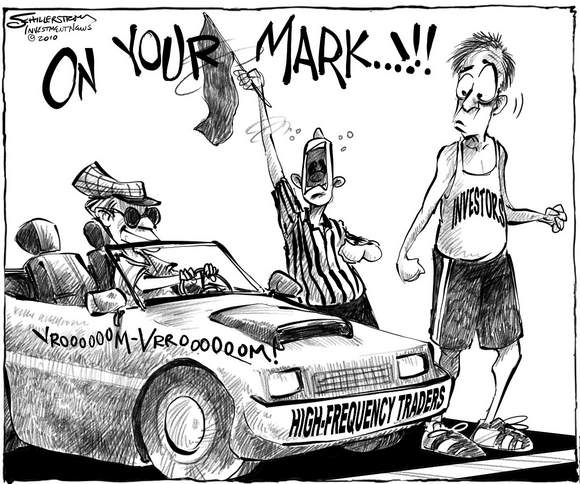

Ce débat se développe notamment autour des externalités négatives que ferait peser le HFT sur les traders plus lents. En particulier sur la question des coûts de transaction. En effet les défenseurs du HFT clament sa participation à un gain collectif par son action sur la liquidité et sur la réduction des coûts de transaction. Cependant on a vu en première partie que ces apports du HFT sont controversés au sein du monde scientifique.

Il en est de même dans la sphère financière où des traders à basse fréquence accusent les traders à haute fréquence de profiter d’une position injustement favorable, de par leur technologie (stratégies de manipulation des cours, vitesse d’exécution) et par leur statut de market-makers (droit de s’installer au plus près des serveurs des bourses (colocation), rémunérations offertes par les plateformes aux fournisseurs de liquidité).

Mais la controverse au sein de la sphère financière prend surtout racine dans le remplacement du rôle des traders traditionnels, en particulier les investisseurs traditionnels qui font des décisions d’achat ou de vente à long terme et sur des gros volumes, par celui des traders à haute fréquence. Au-delà du rôle du trader, c’est l’émergence d’une nouvelle vision de la finance et des marchés, plus spéculative, en contradiction avec un paradigme ancien (les marchés comme financeurs de l’économie réelle) qui rend si vive cette opposition. La durée moyenne de détention des actions (américaines), de quatre ans dans les années 50, n’est plus que de 22 secondes en 2012 (Scott Patterson, Dark Pools). Cette chute, vertigineuse au cours des dix dernières années (puisque cette durée moyenne était encore de deux mois en 2008), illustre cette nouvelle conception de la finance liée à la croissance du trading à haute fréquence.

Comme l’exposent D. Mackenzie, D. Beunza, Y. Millo, et JP Pardo-Guerra (Drilling through the Allegheny Mountains, 2012), les traders à haute fréquence modifient jusqu’à la structure physique des marchés par des investissements technologiques qui favorisent leurs performances, notamment la construction d’un câble entre l’Illinois, le New Jersey, et l’Etat de New York pour gagner de précieuses millisecondes lors du trading entre les plus grandes places financières américaines. Le marché prend donc de nouvelles formes, qui peuvent être dictées par des traders à haute fréquence. Ces transformations structurelles sont perçues par des traders traditionnels comme une dénaturation des marchés à l’avantage des traders à haute fréquence, et désavantageant les investisseurs à long terme.

M. Lenglet remarque ce sentiment, à partir d’entretiens réalisés auprès de traders:

“(older traders) have the feeling of entering an age where financial markets resemble an electronic game they cannot access anymore.”(Lenglet, Conflicting Codes and Codings, 2011)

Deux problèmes sont soulevés ici. D’une part l’équité entre les traders, puisque les traders traditionnels ne se sentent plus capables de comprendre et maîtriser les nouveaux mécanismes du marché. D’autre part, le nouveau rôle des marchés, où les traders, en particulier les HF traders, fondent leurs décisions sur des analyses quantitatives microstructurelles et non plus sur des analyses fondamentales de la valeur des entreprises.

Ovynd Schanke, gestionnaire du principal fonds souverain norvégien, l’un des plus grands investisseurs institutionnels au monde, considère ainsi que le HFT et la structure de marché qu’il a fait émerger rendent plus difficiles les investissements véritablement utiles à l’économie, c’est-à-dire les investissements de sommes significatives à long terme dans les entreprises qui cherchent des financements sur le marché. Il accuse les évolutions actuelles du marché, dont le HFT est en partie responsable, d’oublier cette fonction financière fondamentale :

“It has become much more a market trading for trading’s sake”

Selon lui le rôle premier du marché a été éclipsé par les débats sur la (micro)structure du marché :

“We should never forget why there is a market. (…) We seem to forget that in all the discussion about market structure.”(Wealth Fund Cautions Against Costs Exacted by High-Speed Trading, NY Times, Nathaniel Popper, 2013)

O. Schanke regrette la complexité des marchés actuels. Celle-ci est à son sens cacophonique pour les investisseurs à long terme. Il reconnaît que les bid-ask spreads ont diminué mais insiste sur le fait que cela ne signifie pas que les coûts de transaction sont plus faibles aujourd’hui. Au contraire il estime que les manipulations de cours des traders à haute fréquence sur les gros investisseurs est responsable d’une augmentation des coûts de transaction.

De même, Arnuk et Saluzzi, deux investisseurs traditionnels, auteurs du site Themis trading et du livre « Broken Markets », accusent le HFT de trading agressif contre les investisseurs traditionnels en repérant, puis anticipant, des « trading patterns » (comme ceux d’un VWAP, destiné à masquer un volume important à échanger).

Les critiques les plus fréquentes reprennent les arguments du débat scientifique. On retrouve par exemple l’idée de liquidité fantôme dans la critique d’Ari Burstein, directeur de l’Investment Company Institute, à propos des annulations d’ordre systématiques dues au HFT.

« Flash Boys » le bestseller de M. Lewis sorti en mars 2014 (et dont une adaptation au cinéma est déjà prévue), enflamme déjà le débat sur internet (Tabb forums), le portant au-delà même de la sphère financière. Lewis raconte la fronde de Brad Katsuyama, trader pour la Royal Bank of Canada, contre le front-running de traders à haute fréquence. En anticipant les ordres d’achat ceux-ci achètent les titres, les revendant immédiatement à un prix plus élevés, réalisant des profits au détriment des traders plus lents.

B. Katsuyama se révolte cependant plus contre les manquements d’un système, et d’une régulation trop hésitante que contre les acteurs du HFT eux-mêmes :

“This is not their fault. I think most of them have just rationalized that the market is creating the inefficiencies, and they are just capitalizing on them. Really it’s brilliant what they have done within the bounds of the regulation. They are much less of a villain than I thought. The system has let down the investor.”

Malgré ces critiques, les firmes de trading à haute fréquence défendent leur apport aux investisseurs, comme Richard Gorelick, directeur de RGM Advisors, une firme de trading à haute fréquence .

“Central to our view is that our role and other firms’ role in the market is very constructive and very beneficial to investors”

Ou encore Manoj Narang, directeur de Tradeworx, une autre firme de HFT :

“As in other industries, traders use technology to gain a competitive advantage, not an unfair advantage . . . HFTs use technology to compete with each other, not with long term investors . . . As in other industries, adoption of technology leads to compression of profit margins and reduced costs for consumers. ” (cité par Mackenzie, Beunza, Millo, Pardo-Guerra, 2012)

Mais ces firmes sont soucieuses de ne pas faire d’émules : elles restent discrètes la plupart du temps, préférant d’autres moyens, plus indirects, de participation au débat (voir la partie sur les groupes et lobbies).

Greve de la Bourse de Paris, février 1968

Greve de la Bourse de Paris, février 1968

Bourse de Paris (Palais Brongniard) – Juillet 1997

Bourse de Paris (Palais Brongniard) – Juillet 1997

La culture du secret des traders à haute fréquence

Les firmes de trading à haute fréquence, qui agissent dans la plupart du temps pour compte propre, ont en effet développé une culture du secret autour de leurs activités. Cette limitation volontaire de leur participation au débat est pour elles un moyen de protéger leur activité en s’exposant moins aux critiques. Elles évitent de voir leurs noms affichés publiquement, emploient des petits effectifs qui travaillent souvent dans des bureaux à l’extérieur desquels n’apparaît pas d’enseigne officiel ou d’autre signe distinctif. Leurs sites internet sont sobres et se contentent du strict minimum, il n’y est d’ailleurs pas explicitement fait mention de “High Frequency Trading“, mais plutôt de “proprietary trading“, d’“arbitrage“, ou de “market-making“. Les stratégies utilisées y sont brièvement décrites de façon à mettre en avant la technologie et sa modernité tout en éclipsant les notions de trading à haute fréquence, de trading algorithmique ou automatique.

« As valuation arbitrage traders, we employ strategies such as index arbitrage, volatility dispersion trading, basket trading, sector trading, statistical arbitrage, and quantitative strategies. » (site internet de la firme de HFT Wolverine trading, LLC)

De plus, les firmes de HFT gardent le secret sur le contenu de leurs algorithmes de trading, y compris envers leurs propres employés qui parfois ne connaissent que des parties du code.

De la même façon, les grandes banques qui utilisent des fonds propres pour effectuer du trading à haute fréquence le font généralement dans des départements séparés et méconnus des autres employés eux-mêmes.

Comme le notait un consultant travaillant pour une banque française pratiquant le trading à haute fréquence, que nous avons rencontré, le HFT des grandes banques institutionnelles répond à un besoin d’image par rapport aux banques concurrentes, affirmer sa position par sa maîtrise des innovations technologiques, tout en étant peu mis en avant, notamment à cause d’un relatif tabou des autres employés de la banque sur ce sujet.

Les traders à haute fréquence sont eux-mêmes réticents à toute exposition de leurs activités vers un public non-initié. Ils ne parlent pas directement à la presse (généraliste ou spécialisée) mais préfèrent s’exprimer via des groupes qui plaident leur cause auprès des régulateurs ou, plus rarement, dans les médias. Donald MacKenzie, sociologue à l’université d’Edinburgh, spécialisé dans la sociologie de la finance, a notamment évoqué la difficulté à recueillir des données qualitatives sur le sujet.

Les métaphores qui servent communément à désigner des types d’algorithmes donnent une idée de la méfiance d’une partie du monde financier à l’égard du trading à haute fréquence, et plus généralement des pratiques agressives de trading algorithmique. Elles matérialisent les fantasmes qui se développent autour et à cause de la culture du secret de ces sociétés.

« Although some algorithms act in the open, some, on the contrary, act in the dark; hence the rather scary names they are given: ‘Dagger’, ‘Guerrilla’, ‘Stealth’, ‘Shadow’ or ‘Sniper’ are all metaphors describing a specific trading pattern. Because it is not easy, even for specialists, to get a good representation of what algorithms are (...)» (Lenglet, Conflicting Codes and Codings, 201

Conclusion

Ainsi la redéfinition de la place du trader sur des marchés de plus en plus informatisés a conduit à une remise en cause du trading à haute fréquence par les investisseurs, qui dénoncent ses externalités négatives sur la société. En face les firmes de trading à haute fréquence risquent quelques rares sorties médiatiques, mais évitent la plupart du temps d’exposer leurs avis et leur activité. Il était important de souligner ce point dans la mesure où il s’agit d’un choix de communication, et donc d’une participation, certes implicite, mais réelle au débat sur le HFT au sein du secteur financier.

Au-delà de la sphère de la finance la controverse se diffuse vers un public plus large, notamment par les grands médias généralistes.

(Les photographies sont issues de l’article “Quand la Bourse de Paris n’était pas pilotée par les ordinateurs“ de Laure-Emmanuelle Husson, publié le 10/08/2012 sur challenges.fr)