Comprendre les CDS

Les CDS ou Credit Default Swaps sont au centre de la polémique actuelle sur la régulation des marchés dérivés. Pour pouvoir s’intéresser à la question de la régulation, il faut donc au préalable bien comprendre cet outil que sont les CDS.

Illustration par un exemple

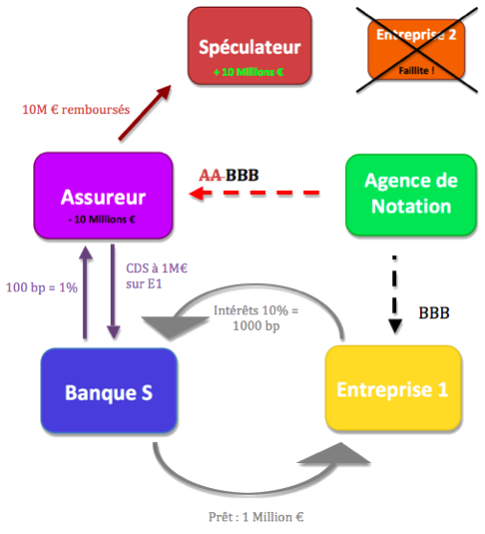

Imaginons une banque qui se spécialise dans la gestion des épargnes des particuliers et des fonds de retraite. Cette banque se doit de prendre très peu de risques avec les fonds dont elle dispose car il s’agit de l’épargne de particuliers qui n’est pas destinée à être misée sur des marchés à risques. On appellera cette banque : «Banque S» pour banque sûre. Imaginons maintenant une entreprise, appelons la « Entreprise 1», qui cherche à emprunter disons 1M €. Cette entreprise se tourne alors vers la Banque S. Celle-ci a les moyens de prêter cet argent, elle peut le prêter avec un taux d’intérêt de 10% par exemple.

Jusqu’ici tout va bien, mais si l’entreprise 1 venait à faire faillite, la Banque S ne récupérerait jamais son million d’euros et l’épargne et les retraites des particuliers seraient perdus. La banque S veut donc s’assurer que son placement est sûr. Pour cela il existe un système de notations des entreprises et des banques. Ces notations sont effectuées par des agences de notations privées (Standard & Poor’s, Moody’s etc… ) qui mettent des notes à chaque entreprise, institution et même à des états. Ces notes sont une évaluation de la probabilité qu’à l’entreprise de faire faillite (“default” en anglais). Pour Standard & Poor’s par exemple la meilleure note est AAA (suivie de AA, A puis BBB etc…) et la moins bonne est CCC.

Imaginons maintenant que l’agence ait donné la note BBB à l’Entreprise 1. Alors, la Banque S ne peut plus lui prêter 1M € puisqu’elle ne prête qu’à des sociétés certifiées AA ou AAA. L’investissement n’a pas lieu. Pourtant la banque aurait aimé faire fructifier son argent via les intérêts et l’entreprise aurait aimé recevoir son investissement. L’économie se retrouve paralysée. C’est là que vont intervenir les CDS. Créés par la banque JP Morgan, en 1994 ils vont permettre de débloquer une situation comme celle-ci.

Pour comprendre ce qu’est un CDS il va falloir faire intervenir un quatrième acteur qui va jouer le rôle de l’assureur. Il peut s’agir d’une grande banque, ou d’une compagnie d’assurance. Ce qui compte c’est que cet assureur a reçu une très bonne note de la part de l’agence de notation (disons AA) et a une très faible chance de faire faillite. L’assureur va alors fournir une assurance à la Banque S sur le risque de défaut de l’Entreprise 1. La Banque S s’engage à verser à l’assureur par exemple 1% sur les 10% (en finance on note 100bp=1% et on conservera cette notation à la suite) d’intérêts qu’elle perçoit de l’Entreprise 1 et en échange l’assureur (qui en a en théorie les moyens) garantit qu’il remboursera les 1million d’€ si jamais l’Entreprise 1 venait à faire faillite. La Banque S vient d’acheter ce que l’on appelle un CDS sur l’entreprise 1 à l’assureur.

Le CDS a permi de débloquer cette situation, car maintenant la banque S est sûre d’avoir son argent même si l’Entreprise 1 fait faillite, à moins que l’assureur fasse faillite mais c’est beaucoup moins probable (il est noté AA et non BBB). Le CDS a permi de déplacer le risque depuis une entité dangereuse vers une entité bien plus sûre. En contrepartie, la Banque S reçoit au total 9% d’intérêts et non 10% comme auparavant.

On peut noter deux choses ici. Tout d’abord, tout repose sur le sérieux et la fiabilité des agences de notation qui jouent un rôle clé dans la stabilité du système. Ensuite, on observe que c’est une situation remarquablement comfortable pour l’assureur qui reçoit 100bp sans avoir à prêter de l’argent, simplement parce qu’il dispose de fonds importants. Néanmoins la législation actuelle n’impose absolument pas à l’assureur de disposer de l’argent nécessaire pour le remboursement du CDS, il peut tout à fait vendre plus de CDS qu’il ne serait capable de rembourser (et c’est souvent le cas en pratique car il est très peu probable que toutes les entreprises fassent faillite en même temps).

Un autre aspect remarquable c’est que la Banque S peut acheter un CDS sur l’Entreprise 1 à l’assureur, même si elle n’a pas investi dans l’Entreprise 1. En pratique c’est ce à quoi on assiste sur les marchés financiers aujourd’hui et il existe un marché parallèle où se vendent et se revendent des produits dérivés (type CDS) uniquement. [2]

La spéculation avec les CDS

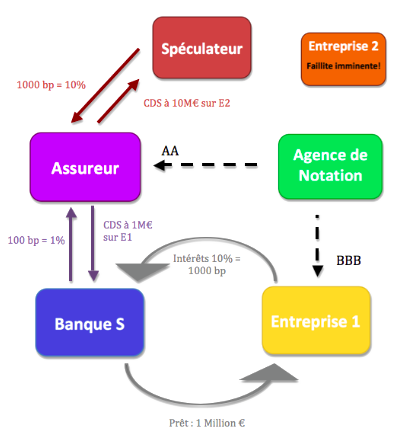

Les choses se compliquent si l’on fait intervenir un spéculateur sur le marché. Imaginons que pour une raison quelconque. Un spéculateur sache qu’une autre entreprise, l’Entreprise 2 a de très bonnes chanches de faire faillite prochainement. Il veut tirer profit de cette situation et va par exemple acheter un CDS à 10 Millions € sur cette entreprise (ce scénario s’est beaucoup vu par exemple lors de la crise grecque ou de nombreux investisseurs ont voulu se prémunir du risque de faillite de la Grèce [2][3]). Néanmoins son geste peut avoir des répercussions en cascade (ce qu’on appelle le risque systémique et qui est au cœur du débat actuel sur les CDS [4]). Essayons de comprendre pourquoi.

Voici la situation initiale, ci-dessus. Maintenant, imaginons qu’effectivement l’Entreprise 2 fasse faillite. Alors, l’assureur est contraint de rembourser 10 Millions €. L’assureur est sérieux et dispose de grandes réserves, il procède au remboursement. Pourtant la situation ne s’arrête pas là, il se peut alors que l’agence de notation s’intéresse à l’assureur. Certes, il était très sûr et disposait de grandes réserves de liquidités mais maintenant qu’il a dépensé 10 millions €, il ne dispose pas d’autant de protection qu’avant. L’agence de notation décide de lui retirer la mention AA et de lui mettre BBB à la place par exemple.

Voici la situation initiale, ci-dessus. Maintenant, imaginons qu’effectivement l’Entreprise 2 fasse faillite. Alors, l’assureur est contraint de rembourser 10 Millions €. L’assureur est sérieux et dispose de grandes réserves, il procède au remboursement. Pourtant la situation ne s’arrête pas là, il se peut alors que l’agence de notation s’intéresse à l’assureur. Certes, il était très sûr et disposait de grandes réserves de liquidités mais maintenant qu’il a dépensé 10 millions €, il ne dispose pas d’autant de protection qu’avant. L’agence de notation décide de lui retirer la mention AA et de lui mettre BBB à la place par exemple.

Il se produit alors quelque chose de particulier. Le prêt de la Banque S qui était un prêt AA est devenu un prêt de type BBB du fait de la dégradation de la notation de l’assureur. La Banque S n’a (pour des raisons législatives par exemple) plus le droit de maintenir ce prêt. Il faut donc qu’elle récupère son argent depuis l’assureur et l’entreprise. Maintenant, imaginons qu’il n’y ait pas une seule Banque S mais des milliers d’entre elles qui souhaitent récupérer leur argent. L’assureur ne dispose pas de suffisamment de fonds pour tout rembourser simultanément et il risque la faillite.

Ce qui est remarquable ici c’est que l’assureur n’a pas fait faillite parce que toutes les entreprises ont fait défaut simultanément (c’était et ça reste extrêmement peu probable). Il aura suffi d’une seule faillite pour engendrer une réaction en chaîne. C’est cela qu’on appelle le risque systémique et c’est l’une des préoccupations majeures concernant les CDS aujourd’hui.

Sources :

1: KHAN ACADEMY. Credit default swaps. In Khan Academy. +Khan Academy. Mise à jour quotidienne. Disponible sur : https://www.khanacademy.org/economics-finance-domain/core-finance/current-economics/credit-crisis/v/credit-default-swaps [consultée le mercredi 15 avril 2015]

2 : GIRAUD, Pierre-Nöel. Introduction à l’Economie. Partie II, Chapitre 8, Sous Partie 4.7, Page 137. Mines ParisTech, PSL Research University, Octobre 2014, 341 pages

3 : Entretien avec Jalal Koubaiti, trader à Londres

4 : JOLY, Caroline, Le High Frequency Trading : L’Intelligence artificielle au service de la spéculation boursière, Brochure IRIS, Novembre 2013